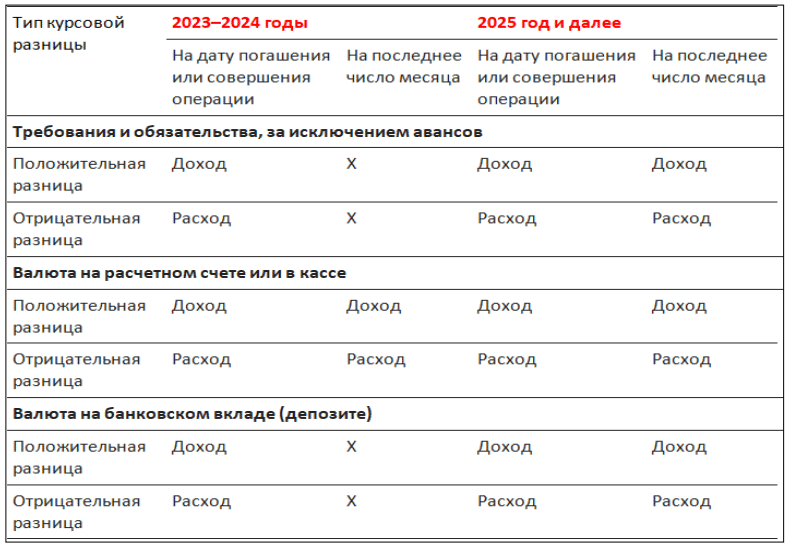

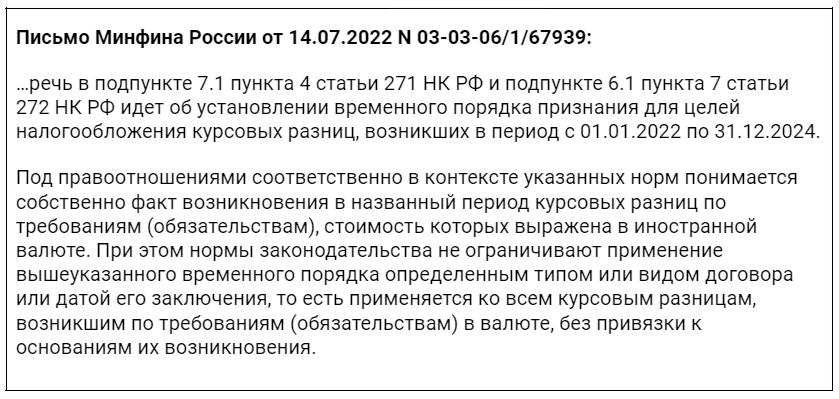

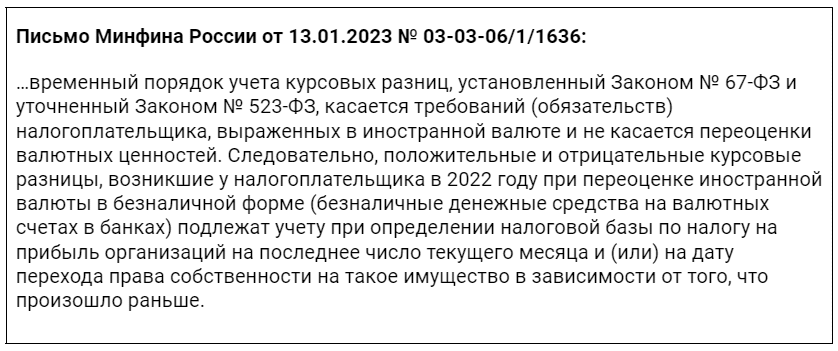

В 2023 и 2024 годах продолжают действие новые нормы и правила учета положительных и отрицательных курсовых разниц в доходах и расходах по требованиям и обязательствам, выраженным в иностранной валюте. Временная норма учета курсовых разниц предусматривает, что даты признания доходов и расходов привязаны исключительно к прекращению обязательств, к исполнению требований.

С 2025 года планируется возврат к схеме отражения доходов и расходов, которая применялась ранее. Суть этой базовой нормы заключается в том, что положительные и отрицательные курсовые разницы должны отражаться на конец каждого месяца до того, как обязательства будут прекращены.

В 2022 году на момент прекращения требования обязательства нужно было признавать только положительную курсовую разницу. Отрицательные курсовые разницы, согласно положениям Налогового кодекса, отражались в расходах также на конец каждого месяца.

В конце 2022 года, когда формировалась налоговая отчетность, представители ФНС поняли, что возник некий перекос в применении этой нормы, и отметили искусственно сформировавшиеся убытки, не соответствующие понятию финансового результата, который лежит в основе налоговых обязательств налогоплательщиков. В 2023 и 2024 годах по требованиям и обязательствам, выраженным в иностранной валюте, доходы и расходы в виде положительных и отрицательных курсовых разниц отражаются в учете на дату прекращения требования или обязательства. Эта норма продолжает действовать.

Прекращение обязательств может быть связано с рядом неких обстоятельств и событий. Прекращение прежде всего привязано к исполнению обязательства, но возможны иные варианты.

Перечень оснований для прекращения обязательств перечислен в главе 26 ГК РФ:

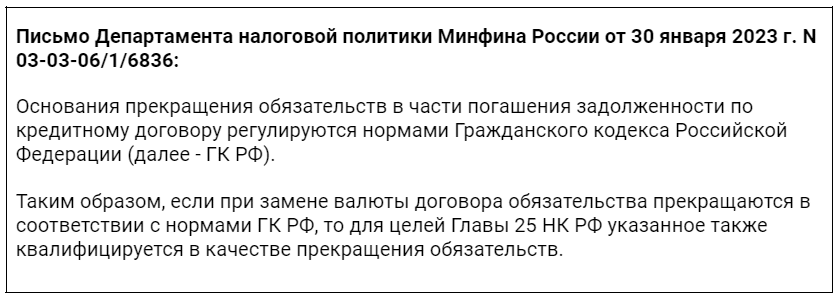

В январе 2023 года Министерство финансов России напомнило, что можно поставить знак равенства между прекращением обязательства и подписанием соглашения к договору о замене валюты обязательства по договору. Разъяснения даны в Письмах Минфина России от 31.01.2023 N 03-03-06/1/7281, N 03-03-06/1/7286, N 03-03-06/1/7289.

Когда речь идет о признании доходов и расходов в виде положительных и отрицательных курсовых разниц, беспокойство испытывают те, у кого имеются обязательства весьма солидных размеров. Положительная и отрицательная курсовая разница, в силу колебания курса валюты, имеет весомое значение для налоговых обязательств.

В качестве примера рассмотрим ситуацию: изначально обязательство выражено в долларах, но было подписано дополнительное соглашение к договору, и изменена валюта обязательства. Теперь оно выражено в юанях. Применимо ли в данной ситуации разъяснение Минфина России, в котором говорится, что замена валюты договора является прекращением обязательства и для целей главы 25 НК РФ требует отражения либо дохода, накопившегося в виде положительной курсовой разницы, либо отражения расхода? Налоговый кодекс РФ или другие документы не дают четкого ответа на этот вопрос. Но по мнению налоговых консультантов, если обязательство продолжает быть валютным, подобного рода утверждение не совсем правильное. Разъяснение Минфина на 100% применимо к ситуации, когда валюта договора и валюта обязательства меняется на рублевый эквивалент, когда не возникает разницы в курсах.

Для тех, у кого цена вопроса существенна, рекомендуется направить официальное письмо в Минфин России и заручиться разъяснениями ведомства, чтобы получить подтверждение, адресованное исключительно вашей компании.

Далее приводятся прочие ключевые разъяснения Минфина по вопросам учета курсовых разниц в налоговом учете.

Если вашей компании нужна помощь в бухгалтерском и налоговом учете курсовых разниц, консультанты по налогообложению «Штернгофф Аудит» готовы помощь. Пожалуйста, оставьте заявку на нашем сайте, и мы свяжемся с вами для уточнения деталей.

Ваша заявка успешно принята.

Мы отправили письмо на ваш email, пожалуйста, подтвердите подписку, перейдя по ссылке в письме.